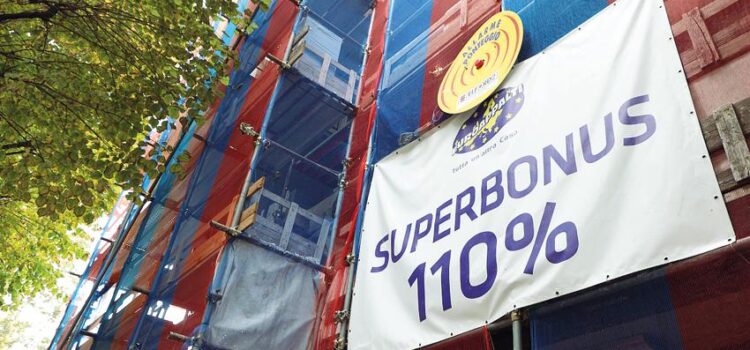

Gli italiani? Come i famosi Pifferi di Montagna di Capece Minutolo, il grande Principe di Canosa, che “andarono per suonare e vennero suonati”. Credevamo di aver fatto la furbata del millennio, ristrutturarci la casa con i soldi dell’Europa, e invece rischiamo di perderla la nostra cara, amata e sudata casa. Per molti è già la più grande operazione immobiliare della storia dell’Europa. E non c’è bisogno di ricorrere alle iperboli per comprenderne la portata. Stiamo svendendo le nostre case ad acquirenti senza nome, per lo più provenienti da Paesi stranieri. Ma quel che è peggio, beffa delle beffe, è che questi soggetti, fondi sovrani di nazioni estere, compreranno le nostre case con i nostri soldi. Potenza della crisi economica strutturale, figlia della doppietta Covid-guerra, ma anche delle scelte attuate dai nostri governi. Nel mirino c’è, manco a dirlo, il Superbonus. La misura più controversa degli ultimi anni, che divide il Paese in fazioni. Non più tardi di ieri la presidente dell’Associazione Costruttori, Federica Brancaccio, l’ha definito il provvedimento che “ha tirato fuori il Paese dalla recessione in quel momento”. Allo stesso tavolo Galeazzo Bignami, viceministro alle Infrastrutture, lo ha bollato così: “Rischia di condizionare non solo tutto l’esercizio finanziario che stiamo per realizzare, ma tutta la legislatura”.

I costi reali

Al netto delle posizioni politiche, i dati parlano di un costo per lo Stato di 140 miliardi di euro. Il sottosegretario al Mef Federico Freni aveva spiegato che “nei cassetti dell’Agenzia delle Entrate ci sono a oggi 142 miliardi di crediti ceduti”. Di questi, secondo i numeri ufficiali, poco più di 88 miliardi sarebbero da riferire al 110%. Secondo i dati dell’esponente del dicastero di via XX Settembre, ben 13 miliardi “sono frodi”. Il resto andrà saldato per il 70 per cento entro e non oltre il 2027. In pratica, lo Stato deve trovare soldi, e farlo subito. Non sarà una missione semplice. E difatti il tema dei crediti incagliati è da mesi al centro del dibattito. E assume le vesti di un acronimo che fa venire i brividi: NPL, in inglese “non performing loans”, prestiti non performanti, crediti che le banche hanno nei confronti di debitori, imprese o soggetti privati, che non sono più in grado di assolvere ai pagamenti dovuti. Un fenomeno già presente dopo la crisi dei subprime del 2008, che si era manifestato in Italia già nel 2015-16 e oggi si arricchisce degli oltre 100 miliardi del Superbonus. Un vagone di danaro che gli istituti di credito non possono compensare e lo Stato fa enorme fatica a trovare.

E quindi?

Che si fa allora? E qui scende in campo la finanza 4.0, che ancora una volta mostra di avere le armi per prevalere sull’economia reale. Mentre le imprese sono in ginocchio, infatti, loro, i nuovi Warren Buffett e Ken Griffin, trovano la strada per trasformare una crisi in un’opportunità. Per loro, ovviamente. La testa di ponte è il cosiddetto “fondo di ristrutturazione”, appositamente costituito, che compra i crediti deteriorati dalle banche italiane, li porta all’estero, prevalentemente nella City londinese, e li fa tornare nel Belpaese con la benedizione, perfettamente legittima, di Bce e Bankitalia, sotto forma di liquidità prontamente destinabile ad operazioni immobiliari. Che stavolta non sono più l’acquisto di palazzi storici o monumenti, ma proprio di case, interi condomini o agglomerati urbani, proprietà di singoli, coppie o famiglie che per tirarle su hanno impegnato se stessi e le loro finanze. E che si troveranno di fronte all’impossibilità di adempiere al diktat della Commissione Europea sulla “casa green”, con i costi inaffrontabili che si portano dietro le ristrutturazioni. Inevitabile, a quel punto, cedere alle lusinghe del Fondo, che si presenta sull’uscio con un assegno e la disponibilità a lasciare l’ex proprietario dentro casa, ma sotto forma di inquilino.

Quale scenario?

Scenario apocalittico o realtà in divenire. La risposta giungerà puntuale tra qualche mese, anche perché la questione dei crediti deteriorati delle banche è da tempo all’ordine del giorno dei Paesi dell’Eurozona, che non sono finora stati in grado di trovare una soluzione. E non siamo più all’epoca delle gestioni creative, come quella del 2016 che portò l’allora governo Renzi all’istituzione del “Fondo Atlante”, detto anche “Salvabanche”, che si pose l’obiettivo di “smaltire” lo stock di crediti deteriorati che pesava sugli istituti di credito per far riprendere il flusso dei finanziamenti. Ora, con le casse dello Stato ulteriormente indebolite dalla sequela di bonus concessi in epoca Covid e crisi energetica, una soluzione del genere non è neanche immaginabile. Motivo per cui i Fondi avranno gioco facile ad entrare nelle pieghe della crisi per realizzare un affare epocale. La capacità di fuoco è enorme: 40 fondi di Paesi sovrani in grado di mettere insieme qualcosa come 4500 miliardi di euro. E per ristrutturare il parco immobiliare italiano ce ne vorrebbero “solo” mille…

Fonte: L’identità.it