Immagina un mondo in cui la proprietà è un lontano ricordo, sostituito da una inquietante parvenza di gioia nell’espropriazione. Nel 2016, Klaus Schwab, l’enigmatico architetto del World Economic Forum, predisse un futuro in cui, nel 2024, l’umanità sarebbe stata privata dei suoi beni, incatenata in catene digitali, ma ingannata fino a portarla ad uno stato di appagamento. Inizialmente liquidati come follia, ci troviamo sul precipizio di questa realtà straziante; La visione di Schwab incombe minacciosamente su di noi, più profetica di quanto osassimo credere.

Per decenni, una cabala clandestina di tecnocrati ha meticolosamente orchestrato la nostra discesa nella servitù digitale. Siamo caduti sonnambuli nella loro trappola e abbiamo ceduto i nostri diritti e possedimenti a coloro che detengono il potere della pressione dei tasti. In questo mondo nuovo e coraggioso, la proprietà è un’illusione e con un semplice comando digitale tutto ciò che ci sta a cuore può essere sequestrato.

Questo articolo svela il sinistro programma dietro la facciata del progresso. Esplora l’erosione della proprietà attraverso accordi “click-wrap”, la dematerializzazione delle nostre risorse in database negli ultimi decenni, l’ascesa delle valute digitali delle banche centrali (CBDC), che minaccia il nostro controllo sul denaro, e The Great Taking, che minaccia il nostro controllo sul resto delle nostre attività non monetarie.

Non tutto è perduto, anche se, in un articolo separato, dirò che la nostra salvezza non arriva dalle urne ma attraverso la nostra radicale inadempienza. La tecnologia può essere utilizzata per promuovere la libertà o la tirannia. Discuterò di come possiamo adottare tecnologie per contrastare il sistema di schiavitù digitale attivamente sviluppato dai tecnocrati, garantendo così la nostra privacy, la capacità di impegnarci nel commercio volontario e il mantenimento del nostro libero arbitrio..

L’erosione della proprietà: una discesa nella servitù digitale

Nella cupa alba dell’era digitale, ci troviamo intrappolati in un labirinto di accordi a portata di clic; le nostre libertà si sono arrese silenziosamente ai capricci di corporazioni senza volto. Il concetto, un tempo potente, di proprietà personale è stato ridotto a una mera astrazione, una pittoresca reliquia di un’epoca passata.

Quando clicchiamo su “Accetto” con sconsiderato abbandono, suggelliamo il nostro destino, cedendo la nostra autonomia ai tecnocrati che ci manipolano e controllano attraverso i dispositivi che pensavamo ci avrebbero liberato. Un tempo acclamato come baluardo di libertà e progresso, il regno digitale si è trasformato in un incubo distopico in cui ogni nostra mossa viene tracciata, monitorata e sfruttata.

La natura insidiosa del controllo digitale

Siamo cullati dall’autocompiacimento dalla comodità e dalla facilità delle transazioni digitali, ignari della manipolazione sottile ma pervasiva che sta alla base di ogni clic, ogni scorrimento e ogni tocco. Le clausole scritte in piccolo, un colosso di linguaggio legale, nascondono la vera natura dei nostri accordi, nascondendo in bella vista i termini draconiani che governano la nostra esistenza digitale.

Considerate i numeri sconcertanti: ogni anno incontriamo circa 150-400 accordi rapidi, ciascuno una bomba a orologeria di obblighi e responsabilità che accettiamo allegramente senza pensarci due volte. Questi accordi sono onnipresenti, integrati in ogni aspetto della nostra vita digitale:

- Le licenze software, come il contratto di licenza con l’utente finale di 70 pagine di Microsoft (EULA)

- Accordi per lo shopping online, come le Condizioni d’uso di Amazon di 12.000 parole

- Termini di servizio dei social media, come la Dichiarazione dei diritti e delle responsabilità di 25 pagine di Facebook

- Contratti per app mobili, come il contratto di licenza software iOS di 50 pagine di Apple

- Accordi bancari in linea, come l’accordo di accesso online di 30 pagine di Wells Fargo

Una condanna all’ergastolo da leggere

Per stare al passo con le clausole scritte in piccolo, dovremmo dedicare fino a un’ora ogni giorno, 365 giorni all’anno, solo per leggere gli accordi. Questo è il costo effettivo della nostra esistenza digitale: una condanna all’ergastolo della lettura, un compito senza fine che consumerebbe una parte significativa della nostra vita quotidiana.

Uno studio sull’inganno

Un recente esperimento ha rivelato la scioccante verità: il 74% dei partecipanti ha accettato ciecamente le condizioni che prevedevano la consegna dei propri figli ai proprietari del servizio e la fornitura dei propri dati personali alla NSA. Come ha osservato un ricercatore:

I risultati sono un chiaro promemoria del potere del “clickwrap” – la capacità di convincere le persone ad accettare qualsiasi cosa, non importa quanto stravagante, purché sia sepolta in un contratto lungo e complesso.

– Dott. Jonathan Obar, Università di York

La fase è pronta per il trasferimento delle risorse

La nostra maggiore partecipazione a questi accordi clickwrap ha posto le basi per il trasferimento delle nostre risorse con un clic di un pulsante. Con l’ascesa delle valute digitali, dei mercati online e delle piattaforme di social media, le nostre risorse finanziarie, personali e creative sono più vulnerabili che mai. Le implicazioni sono disastrose: un futuro in cui i nostri beni vengono sequestrati, congelati o trasferiti senza il nostro consenso, il tutto con il pretesto di “accordi” che non abbiamo mai veramente compreso.

Abbiamo involontariamente ceduto la nostra autonomia, creatività e umanità ai capricci dei padroni aziendali. Come vedrai nelle prossime sezioni, l’assegnazione dei nostri diritti tramite accordi digitali, CBDC e tokenizzazione degli asset presto non ci lascerà più nulla.

Poiché questo articolo è lungo, manterrò un elenco cumulativo dei punti chiave sotto forma di punti elenco alla fine di ogni sezione.

Punti chiave:

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

Il dominio digitalizzato: un castello di carte costruito su database fragili e intermediari corrotti

La digitalizzazione delle nostre vite ci ha donato un’arma a doppio taglio: comodità e vulnerabilità. Abbiamo scambiato il tangibile con l’intangibile, cedendo le nostre risorse ai capricciosi capricci dei database e dei loro intermediari. Ma siamo chiari: i database non sono solo componenti periferici della nostra vita digitale, ma il fondamento del commercio moderno.

Consideralo: le aziende e i governi archiviano ogni transazione, risorsa e registrazione della proprietà in un database. Il titolo della tua auto, l’atto di proprietà e persino le azioni che detieni in una società sono tutti ridotti a semplici punti dati all’interno di questi archivi centralizzati. Eppure, ci viene chiesto di confidare nel fatto che questi sistemi salvaguarderanno i nostri investimenti e le nostre identità da occhi indiscreti e attori malintenzionati.

Ma il punto è questo: la maggior parte delle nostre risorse è già stata digitalizzata. Esistono solo come voci in un database e il loro valore dipende interamente dall’integrità di quel database. Se il database è compromesso, la risorsa è compromessa. Se il database viene distrutto, la risorsa viene distrutta. La corruzione del database non è solo un rischio teorico; è molto reale. Le sole perdite finanziarie sono sconcertanti: 1 trilione di dollari nel 2017, secondo le previsioni $10.5 trilioni Di 2025.

E che dire del costo umano? La distruzione delle vite, il furto delle identità, la distruzione della fiducia? Gli intermediari che gestiscono questi database – governi, aziende e istituzioni finanziarie – sono diventati custodi delle nostre risorse, esercitando influenza sui mercati e plasmando le economie. Eppure, ci si aspetta che accettiamo ciecamente le loro garanzie di sicurezza e stabilità.

Facciamo un passo indietro e consideriamo lo stato attuale delle cose. Il labirintico processo di transazione, come lo conosciamo oggi, è una vera miniera d’oro per i parassiti e le sanguisughe che prosperano nella sua ombra. Gli intermediari terzi – avvocati, broker o burocrati – aggiungono strati su strati di tempo, denaro e spese a ogni transazione, come un’edera soffocante che strangola la vita di un albero. Proprio come i viticci dell’edera si avvolgono attorno al tronco dell’albero, spremendone la vitalità, questi intermediari soffocano la vita delle nostre transazioni, prosciugandole di efficienza, trasparenza ed equità..

Considera questo: secondo alcune stime, questi intermediari parassiti hanno divorato tanto 30-40% dei ricavi in settori specifici. Esatto, quasi la metà di ogni dollaro speso può svanire nell’abisso di costi inutili e inefficienze prima ancora che raggiunga le mani che producono i beni o i servizi che desideriamo..

E cosa otteniamo in cambio di questo spennamento? Un sistema pieno di ridondanze, opacità e corruzione. Questa preoccupazione non è nuova. Potete leggere tutto nelle pagine di La ricchezza delle nazioni di Adam Smith, che più di due secoli fa mise in guardia contro i mali degli intermediari e dei monopoli.

Persone dello stesso mestiere raramente si incontrano, anche per divertimento e divertimento, ma la conversazione finisce in una cospirazione contro il pubblico, o in qualche espediente per aumentare i prezzi..

– Adam Smith

Che ci piaccia o meno che i database siano al centro del commercio, non scompariranno. Sta emergendo una nuova tendenza: la tokenizzazione, che converte le risorse in token digitali unici che possono essere archiviati e scambiati su registri digitali. Tokenizzazione significa che un token digitale alla fine rappresenterà tutto, dalle proprietà ai beni ai servizi. Come esploreremo nelle sezioni future, questo spostamento verso la tokenizzazione può risolvere alcuni problemi di sicurezza e inefficienze associati agli intermediari o creare un nuovo livello di tirannia. Con la tokenizzazione, potremmo essere in grado di creare un nuovo sistema decentralizzato per la gestione delle nostre risorse e transazioni o cedere ulteriormente il controllo delle nostre risorse alla cabala globalista.

Punti chiave:

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

- I nostri beni e le nostre transazioni, ora digitalizzati e archiviati in fragili database gestiti da intermediari corrotti, sono vulnerabili a perdite, furti e manipolazioni, evidenziando i rischi e le inefficienze del nostro attuale sistema digitale.

Il denaro nei nostri conti bancari non ci appartiene

Siamo arrivati a capire che abbiamo rinunciato digitalmente ai nostri diritti, cedendo il controllo sulle nostre vite ai capricci dei database centralizzati e dei loro intermediari. Ma la perdita della proprietà non si ferma qui: permea ogni aspetto della nostra esistenza, dalle nostre automobili e case ai nostri soldi.

Cominciamo da quello che dovrebbe essere il nostro strumento finanziario più basilare: il conto bancario. Consideriamo nostri i soldi nei nostri conti bancari, ma uno sguardo più attento rivela una realtà diversa. Attraverso la mia ricerca sui termini e le condizioni delle quattro banche più grandi – Bank of America, Chase, Wells Fargo e Citibank – ho scoperto che possono cancellare il conto senza motivo, vendere o cedere i nostri dati (e danno le nostre informazioni sulle transazioni all’IRS per utilizzarle con l’intelligenza artificiale per assicurarsi che il fisco riceva la sua parte), modificare le tariffe e persino modificare i termini e le condizioni a piacimento. Ti incoraggio a verificare i termini e le condizioni del tuo conto bancario.

Questi termini contrattuali significano che il denaro nei nostri conti bancari non ci appartiene. È tenuto in custodia da queste istituzioni finanziarie, soggette ai loro capricci e al loro controllo. E con le transazioni digitali che costituiscono la maggior parte dell’attività economica, un dato sconcertante $3 trilioni a partire dal 2023: è chiaro che il nostro denaro è già principalmente digitalizzato.

Gli insidiosi tentacoli della centralizzazione ci hanno intrappolato tutti, dai potenti ai più umili e oscuri. È una rete di controllo che va ben oltre il mero denaro: è una stretta mortale sulle nostre vite.

Consideriamo i casi di Nigel Farage, del dottor Joseph Mercola e della sua famiglia: i loro conti bancari furono sommariamente chiusi senza spiegazioni o provocazioni. E chi sarà il prossimo? Kanye West, Nick Fuentes, gruppi armati, associazioni religiose, sindacati professionali e persino camionisti che protestavano: tutti presi di mira per aver esercitato i propri diritti, tutti messi a tacere dalle banche.

A questo punto non stiamo nemmeno parlando di CBDC. Quando oggi le persone piangono sulle CBDC, parlano principalmente di bloccare i loro soldi o di essere monitorati. Ciò accade già oggi. La minaccia non sono le CBDC di domani, ma lo stato attuale del dollaro oggi.

Le CBDC portano semplicemente questa sorveglianza e programmabilità a un livello superiore, aprendo la strada alla completa tirannia digitale.

Un’introduzione alla tokenizzazione

E se ci fosse un modo per liberarsi dalle catene di questi intermediari e dei loro database centralizzati? Un modo per rivendicare la proprietà e il controllo sui nostri beni, per eliminare gli strati di costi inutili e inefficienze che affliggono le nostre transazioni? Entra nel mondo dei token digitali.

Un token digitale è un identificatore digitale univoco che rappresenta qualcosa di valore, come una moneta o un oggetto di proprietà. A differenza dei database tradizionali, in cui le informazioni sono archiviate in un’unica posizione centralizzata, i token digitali sono decentralizzati, nel senso che esistono indipendentemente su una rete di computer. La tokenizzazione consente transazioni peer-to-peer senza la necessità di un intermediario o di fare affidamento su un unico database vulnerabile. I token digitali possono creare un sistema più sicuro, trasparente ed efficiente per lo scambio di valore.

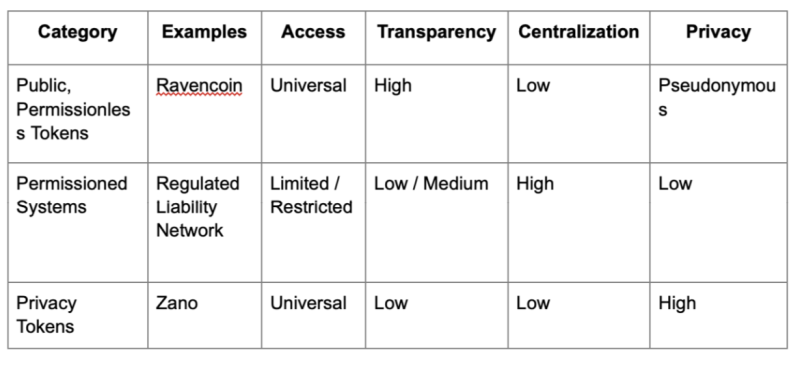

Tuttavia, non tutti i token vengono creati allo stesso modo. Questi token potrebbero promuovere la libertà, la decentralizzazione o il libero scambio o essere utilizzati come meccanismo di sorveglianza che porta alla confisca dei nostri beni.

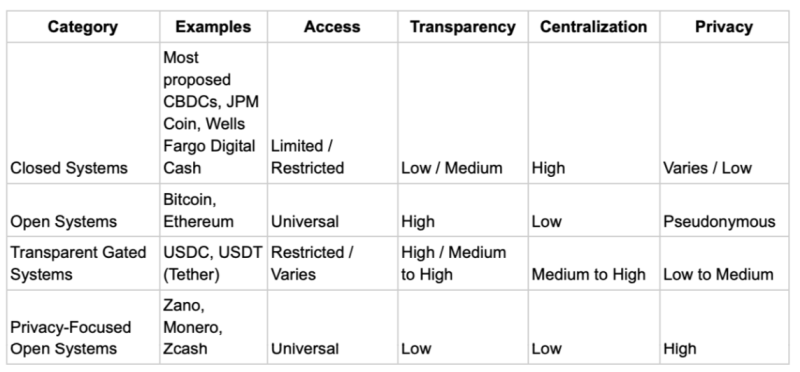

Quella che segue è una panoramica di alto livello dei tipi di token, seguita da una panoramica dell’ampia gamma di usi per la tokenizzazione. Nelle sezioni successive, esamineremo esempi specifici di tokenizzazione ed evidenzieremo le dimensioni della libertà rispetto alla tirannia.

- Sistemi aperti: Questi sistemi sono completamente trasparenti e accessibili a tutti. Non ci sono guardiani; chiunque può partecipare o osservare senza permesso.

- Sistemi con cancello trasparente: Sebbene chiunque possa visualizzare le attività del sistema, la partecipazione è limitata alle entità approvate.

- Sistemi chiusi: Questi sistemi sono limitati sia nell’accesso che nella visibilità. Solo le parti autorizzate possono partecipare e visualizzare le informazioni.

- Sistemi aperti incentrati sulla privacy: Questi sistemi consentono la partecipazione aperta ma oscurano i dettagli delle attività individuali.

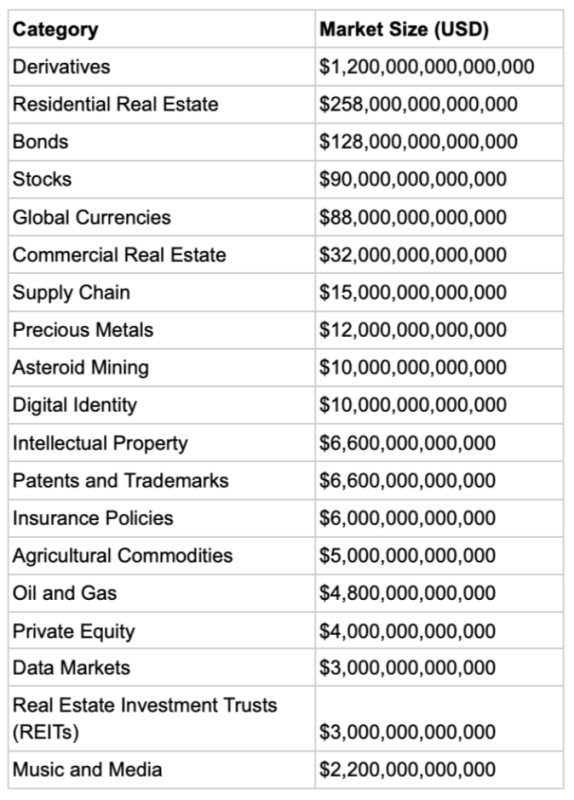

Considerando tutto ciò, stiamo assistendo all’alba di una nuova era nella finanza, in cui la tokenizzazione degli asset ha scatenato uno sbalorditivo mercato da oltre 1,5 quadrilioni di dollari (sì, avete letto bene). Ma non sono solo le dimensioni impressionanti: l’ampiezza mozzafiato delle possibilità a essere davvero rivoluzionaria.

Immagina di poter acquistare, vendere e scambiare qualsiasi cosa di valore, dagli oggetti più piccoli e personali ai beni più significativi e complessi. La tokenizzazione sta rendendo tutto questo una realtà. Ad esempio, una rara auto d’epoca può essere tokenizzata e venduta a un collezionista, mentre un massiccio progetto di energia rinnovabile può essere tokenizzato e scambiato su un mercato globale.

Un piccolo regista indipendente può tokenizzare il suo ultimo film e venderlo direttamente agli spettatori, eliminando gli intermediari e mantenendo il controllo creativo. Nel frattempo, un produttore multinazionale può tokenizzare il proprio inventario, ottimizzare la logistica e semplificare le operazioni.

Una fattoria locale sostenuta dalla comunità può tokenizzare il suo raccolto settimanale, consentendo ai clienti di preordinare e pagare in anticipo i loro prodotti preferiti. Allo stesso tempo, una piattaforma di e-commerce globale può tokenizzare interi container di spedizione, facilitando il commercio internazionale e riducendo i costi di transazione.

Le possibilità di tokenizzazione sono vaste, dai diritti di proprietà intellettuale ai crediti forestali sostenibili, dai biglietti per eventi virtuali ai libri rari e da collezione. Che si tratti di un piccolo articolo di nicchia o di un enorme mercato globale, la tokenizzazione sblocca nuove opportunità per creatori, imprenditori e investitori.

Qualsiasi cosa di valore può essere tokenizzata, scambiata e posseduta. I confini tra il mondo fisico e quello digitale si stanno sfumando e le distinzioni tra le classi di asset si stanno dissolvendo. Ho ricercato un totale di 50 diverse categorie di risorse che possono essere tokenizzate. Ecco solo i migliori 20:

Il punto chiave di questa sezione è che chiunque può tokenizzare qualsiasi cosa di qualsiasi dimensione o valore per il commercio in qualsiasi parte del mondo. Oppure potrebbe essere tokenizzato, programmato, monitorato e censurato da terze parti. In ogni caso, la tokenizzazione è qui.

Punti chiave:

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

- I nostri beni e le nostre transazioni, ora digitalizzati e archiviati in fragili database gestiti da intermediari corrotti, sono vulnerabili a perdite, furti e manipolazioni, evidenziando i rischi e le inefficienze del nostro attuale sistema digitale.

- La tokenizzazione consente transazioni di asset sicure e peer-to-peer senza intermediari e rischia la sorveglianza e il controllo di terze parti.

La tokenizzazione della moneta

La pietra angolare del “Non possederai nulla e sarai felice” implica che i tecnocrati prendano il controllo sui mezzi di scambio di beni e servizi. Basandosi sui tipi di token descritti nella sezione precedente, voglio dividere la tokenizzazione del denaro in due sezioni: denaro emesso dalle banche centrali/governi e denaro separato dallo Stato. Da lì, esamineremo ciascuno dei loro attributi.

Questa tabella fornisce una panoramica dei tipi di denaro tokenizzato:

Innanzitutto è essenziale affermare che la maggior parte delle persone si preoccupa del denaro programmabile e tokenizzato, che esiste sotto forma di CBDC e stablecoin emesse dalle banche..

Come abbiamo discusso in precedenza, il nostro attuale dollaro (oggi utilizzato principalmente in forma digitale) può già essere monitorato e censurato: una notevole preoccupazione percepita da coloro che si preoccupano delle CBDC. Tuttavia, le CBDC e le stablecoin emesse dalle banche hanno entrambe il potenziale per aggiungere le seguenti caratteristiche distopiche:

- Controllo totale attraverso denaro programmabile: le CBDC darebbero ai governi il potere di dettare come spendere i soldi guadagnati con fatica, censurando le transazioni a piacimento. Immagina che ti venga negato l’accesso a libri critici nei confronti di chi detiene il potere o che le tue transazioni siano monitorate come un prigioniero in un gulag digitale.

- Date di scadenza: l’idea che le CBDC possano imporre date di scadenza ai tuoi soldi è un’altra realtà spaventosa. I tuoi risparmi potrebbero svanire nel nulla se non li spendi entro un periodo di tempo specifico, lasciandoti impotente e vulnerabile.

- L’aspetto della sorveglianza delle CBDC è altrettanto agghiacciante. Coloro che detengono il potere traccerebbero, registrerebbero e analizzerebbero ogni transazione, erodendo ogni traccia di privacy finanziaria. Il pensiero che i governi conoscano ogni tuo acquisto, dal caffè ai generi alimentari, è sufficiente per far venire i brividi lungo la schiena di chiunque apprezzi la libertà.

- I tassi di interesse negativi rappresentano un altro potenziale scenario da incubo. I governi potrebbero confiscare regolarmente una parte dei tuoi risparmi, scoraggiandoti dal risparmiare e incoraggiando spese sconsiderate. Questi tassi negativi porterebbero all’instabilità economica e a un’ulteriore erosione della nostra sovranità finanziaria.

- Porta d’accesso alla tirannia: ma non finisce qui. Le CBDC sono progettate per essere integrate con sistemi di credito sociale, ID digitali, passaporti vaccinali e persino legate ad altri nostri asset non monetari (case, automobili, azioni, obbligazioni), creando una griglia di controllo completa su tutto ciò che riteniamo di possedere. Il controllo digitale completo è l’obiettivo finale dei tecnocrati: una valuta globale sostenuta da crediti energetici, con un sistema di crediti sociali che garantisca il rispetto dell’Agenda 2030 delle Nazioni Unite.

Innanzitutto, è essenziale notare che a livello globale esistono più conti CBDC che conti crittografici decentralizzati. Nel 2020, 35 paesi erano principalmente nella fase di ricerca delle CBDC (eccetto la Cina). Oggi ci sono 134 paesi in varie fasi di ricerca, sperimentazione e implementazione delle CBDC, che rappresentano il 98% del PIL globale. Puoi monitorare gli sviluppi in tempo reale delle CBDC attraverso l’Atlantic Council Sito web. Undici paesi hanno già lanciato le CBDC (anche se otto nei Caraibi orientali sono tornati alla fase pilota per risolvere alcuni problemi nei loro sistemi)).

Come descrivo nel mio libro, Il conto alla rovescia finale: criptovalute, oro, argento e l’ultima resistenza popolare contro la tirannia da parte delle banche centrali, c’è un obiettivo finale in tutto questo. Il piano finale è quello di connettere tutte le CBDC e le risorse digitali su un registro condiviso che può essere tracciato, programmato e censurato, e per una convergenza definitiva verso un’unica valuta digitale globale supportata da crediti energetici.

Il movimento tecnocratico, iniziato negli anni ’30 e che ha preso piede all’inizio degli anni ’70 con la formazione della Commissione Trilaterale da parte di David Rockefeller e Zbigniew Brzezinski, sognava di trasformare l’economia globale da un sistema basato sui prezzi a un sistema basato sul credito energetico. sistema basato.

Se questo sembra inverosimile, voglio presentarti il Doconomy MasterCard, una carta di credito co-sponsorizzata dalle Nazioni Unite attraverso il suo Obiettivo di sviluppo sostenibile per il clima (SDG), SDG 13—Azione per il clima. Questa MasterCard tiene traccia del tuo utilizzo di carbonio; la tua carta si spegne quando raggiungi un limite specifico.

MasterCard ha riunito 150 grandi aziende, tra cui banche come Barclays e HSBC, rivenditori come Saks Fifth Avenue e LLBean e compagnie aeree come American ed Emirates, per tracciare e monitorare l’impronta di carbonio delle nostre attività quotidiane. L’obiettivo è misurare l’impatto ambientale di ogni transazione, acquisto e azione. Ciò significa che le compagnie aeree calcoleranno le emissioni dei loro voli e le organizzazioni sportive come il PGA Tour e la Major League Baseball valuteranno l’impronta di carbonio dei loro eventi. L’idea è di ritenere le aziende e gli individui responsabili del loro impatto ambientale, ma solleva anche preoccupazioni sul livello di sorveglianza e controllo sulla nostra vita quotidiana.

Ma siamo chiari: questa iniziativa non riguarda solo la responsabilità sociale delle aziende. È un nuovo sistema di tracciamento e monitoraggio della nostra impronta di carbonio, che potrebbe avere gravi implicazioni per le nostre libertà. Se questa tendenza continua, potremmo presto trovarci di fronte a un mondo in cui ogni transazione finanziaria viene esaminata attentamente per il suo impatto ambientale. Questo monitoraggio potrebbe portare a una situazione in cui dobbiamo conformarci a rigorosi standard ambientali con scarso controllo sulle nostre scelte economiche. La domanda è: vogliamo vivere in un mondo in cui le autorità ambientali monitorano e giudicano ogni nostra mossa?

Non potrò dirlo abbastanza chiaramente: per anni MasterCard ha lavorato con grandi multinazionali in tutto il mondo per tracciare il carbonio, collegarlo alle transazioni finanziarie e fermare l’uso del denaro quando vengono raggiunte determinate soglie. Questo sistema basato sul credito energetico è la base per una completa tirannia digitale ed è il risultato finale delle CBDC.

Non arriveremo ad un sistema globale basato sui crediti energetici in un solo passo, e non rinunceremo nemmeno a tutte le nostre risorse in un solo passo – useranno la tattica del salame – fetta dopo fetta. È un processo in 3 fasi:

- Ogni nazione creerà una CBDC (o stablecoin emessa dalla banca) collegata a un registro, con tutti gli altri asset tokenizzati sulla stessa piattaforma.

- Questi registri CBDC/asset incentrati sulla nazione interagiranno con i registri CBDC/asset di altri paesi, creando un registro globale per tutti gli asset e i CBDC.

- Le CBDC verranno supportate da crediti energetici e collegate a un sistema globale di credito sociale (come i 17 SDG dell’Agenda 2030 delle Nazioni Unite) in cui il comportamento viene premiato o punito in base al modo in cui influisce sull’utilizzo dell’energia.

Considerata l’attuale corsa presidenziale, negli Stati Uniti si è parlato molto di CBDC. La politica attuale del presidente Biden, attraverso l’ordine esecutivo 14067, è quella di perseguire una CBDC adottando al tempo stesso un approccio governativo completo alla regolamentazione delle risorse digitali. A febbraio, Trump si è espresso fortemente contro le CBDC (di cui ho avuto una piccola parte, come discusso in questo Articolo Zero Hedge), cosa che ha ribadito alla Bitcoin Conference di Nashville a fine luglio. RFK, Jr. ha anche affermato di essere contrario alle CBDC.

Sfortunatamente, ciò ha generato in molti un senso di autocompiacimento decisamente fuori luogo.

Con l’approccio Biden (che, a questo punto, sarà anche l’approccio Kamala Harris), otterremo una CBDC probabilmente simile a quella sperimentata attraverso il Progetto Hamilton. Il progetto Hamilton, una collaborazione tra la Federal Reserve Bank di Boston e la Digital Valuta Initiative del MIT, rappresenta un passo significativo verso l’implementazione di una valuta digitale della Banca Centrale degli Stati Uniti. Questa iniziativa ha dimostrato con successo la fattibilità tecnica di un dollaro digitale, con il suo prototipo in grado di elaborare l’impressionante cifra di 1,7 milioni di transazioni al secondo. Questa capacità di transazione ad alta velocità suggerisce che la tecnologia è pronta per l’implementazione e potrebbe sostituire i tradizionali sistemi di contanti.

L’altro modo per ottenere una CBDC è tramite stablecoin emesse dalle banche. In base alla nostra descrizione dei tipi di token sopra, le CBDC e le stablecoin emesse dalle banche sono sistemi chiusi con accesso limitato, operazioni private e controllo centralizzato. Per essere chiari, i repubblicani alla Camera hanno messo a punto progetti di legge che darebbero alle istituzioni finanziarie regolamentate il diritto esclusivo di emettere stablecoin. Anche se tecnicamente non è una valuta digitale della banca centrale, dal momento che le banche possiedono la banca centrale, alla fine si tratta di una distinzione senza alcuna differenza perché consentirà comunque tutte le funzionalità di programmabilità e tirannia digitale previste da una CBDC..

Abbiamo discusso il lato tirannico della moneta tokenizzata, ma quali sono le alternative? Esistono oltre 20.000 criptovalute diverse; come mi piace dire, è il 99% che fa sembrare cattivo il restante 1%. Tuttavia, esistono varie alternative sotto forma di sistemi aperti, sistemi con cancelli trasparenti e sistemi aperti incentrati sulla privacy (come delineato nella tabella all’inizio di questa sezione).

Amplierò la spiegazione di queste categorie, fornirò esempi specifici e poi valuterò i pro e i contro di ciascuna.

Sistemi aperti

I sistemi aperti, esemplificati da Bitcoin, sono i pionieri delle criptovalute decentralizzate. Questi sistemi operano su una rete universale e senza autorizzazione, consentendo a chiunque di partecipare, verificare le transazioni e conservare una copia della blockchain.

Le transazioni Bitcoin sono pseudonime, non anonime. Sebbene gli utenti siano identificati dagli indirizzi dei portafogli anziché dai nomi, questi indirizzi possono essere collegati a identità del mondo reale attraverso analisi avanzate della catena e tecniche di intelligenza artificiale. Le aziende e le agenzie governative utilizzano strumenti sofisticati per analizzare i dati blockchain, tracciare i modelli di transazione e correlare queste informazioni con fonti di dati esterne come record di scambio e social media.

Questa analisi consente la de-anonimizzazione degli utenti, l’analisi dei cluster di indirizzi correlati e il tracciamento dei flussi di fondi attraverso più transazioni. Poiché queste tecnologie continuano ad avanzare, sta diventando sempre più possibile identificare gli individui dietro le transazioni Bitcoin ed Ethereum, eliminando l’anonimato pratico su queste reti. Gli utenti dovrebbero sapere che le loro attività legate alle criptovalute potrebbero essere più tracciabili e collegabili alle loro identità nel mondo reale del previsto: molte persone oggi sono in prigione, inclusi miei amici, i cui beni sono stati identificati utilizzando questi metodi attraverso leggi sulla confisca dei beni civili.

La cosiddetta Riserva Strategica Bitcoin, annunciata da Trump in una recente conferenza Bitcoin a Nashville, sarebbe costruita su monete sequestrate attraverso la confisca dei beni civili, il che solleva domande fondamentali sulla fungibilità del Bitcoin. La fungibilità è una proprietà fondamentale della moneta che garantisce che tutte le unità monetarie siano intercambiabili e di uguale valore. In altre parole, se presti a qualcuno una banconota da $ 10, non importa quale banconota specifica gli dai: qualsiasi banconota da $ 10 andrà bene..

Tuttavia, la capacità di Bitcoin di essere tracciato e identificato attraverso la sua blockchain significa che non tutti i Bitcoin sono uguali. Supponiamo che un Bitcoin sia stato sequestrato tramite confisca di beni civili o associato a un particolare utente o attività. In tal caso, può essere contrassegnato e potenzialmente inserito nella lista bianca o nera in futuro. La possibilità di classificare BTC in categorie in base all’indirizzo significa che alcuni Bitcoin potrebbero essere trattati in modo diverso, minando la loro fungibilità. Di conseguenza, Bitcoin non riesce a soddisfare i criteri critici per una valuta affidabile e affidabile. Senza fungibilità, il valore e l’utilità di una valuta sono compromessi, rendendola meno utile per le transazioni quotidiane e più vulnerabile alla manipolazione e al controllo.

Le sporche zampe della sorveglianza statale ora macchiano la promessa di Bitcoin. Nelle ultime settimane, Peter Thiel, Tucker Carlson e Edward Snowden, i più esigenti informatori, hanno tutti suonato l’allarme: la mancanza di privacy nelle transazioni Bitcoin è un affronto all’etica stessa della decentralizzazione.

Sistemi con cancello trasparente (monete stabili private): un compromesso sulla libertà

I sistemi trasparenti, come USDC e USDT (Tether), tentano di bilanciare la decentralizzazione con la conformità normativa. Tuttavia, questo compromesso ha il prezzo di una ridotta libertà finanziaria. Questi sistemi hanno caratteristiche chiave che li distinguono dalle altre valute.

Sono progettati per essere più accessibili e facili da usare, ma ciò comporta dei compromessi. Ad esempio, la partecipazione alla rete potrebbe essere limitata a soggetti approvati o richiedere autorizzazioni specifiche, creando barriere all’ingresso. Il livello di centralizzazione è relativamente elevato, il che può avere un impatto sulla sicurezza e sulla resistenza alla censura. Inoltre, i sistemi trasparenti spesso collaborano con gli organismi di regolamentazione e implementano procedure antiriciclaggio (AML) e Know-Your-Customer (KYC), aumentando il rischio di sorveglianza governativa.

Una delle principali preoccupazioni relative ai sistemi con gate trasparenti è la mancanza di decentralizzazione. Sono spesso controllati da una singola società o organizzazione, il che significa che i soldi degli utenti potrebbero essere in pericolo se qualcosa va storto con quella società. Questo perché il valore della valuta è legato al valore di una valuta tradizionale, come il dollaro statunitense.

Inoltre, i sistemi con gate trasparenti sono vulnerabili a vari rischi, tra cui:

- Problemi tecnici: il codice informatico che fa funzionare queste monete può essere difettoso o violato, mettendo a rischio il denaro degli utenti.

- Mancanza di trasparenza: la società dietro la moneta potrebbe non essere onesta su quanti soldi possiede realmente, rendendo difficile per gli utenti fidarsi di essa.

- Centralizzazione: con le stablecoin private, c’è un unico punto di fallimento. Il denaro degli utenti è a rischio se l’azienda fallisce o viene hackerata.

- Sorveglianza governativa: poiché una singola azienda controlla queste monete, i governi possono monitorare più facilmente ciò che gli utenti fanno con i loro soldi.

- Rischi di controparte: se la società che sostiene la moneta fallisce, gli utenti potrebbero perdere i loro soldi.

- Rischi di liquidità: se molte persone provassero a ritirare i propri soldi dalla moneta contemporaneamente, ciò potrebbe causare problemi.

- Rischi di mercato: anche se queste monete dovrebbero essere stabili, possono comunque essere influenzate dalle fluttuazioni del mercato.

Sebbene i sistemi trasparenti possano offrire alcuni vantaggi, come tempi di transazione più rapidi e commissioni più basse, questi vantaggi comportano rischi significativi.

In definitiva, i sistemi con cancello trasparente rappresentano un compromesso tra libertà e controllo. Occupano una via di mezzo tra le valute tradizionali e quelle decentralizzate e sicure come Bitcoin. Tuttavia, questa via di mezzo comporta notevoli compromessi e gli utenti devono essere cauti quando utilizzano questi sistemi.

Sistemi aperti incentrati sulla privacy: i guardiani dell’anonimato*

I sistemi aperti incentrati sulla privacy, come Zano, Monero, Zcash e Pirate Chain (ARRR), sono progettati per proteggere l’anonimato e la riservatezza degli utenti. Questi sistemi utilizzano tecniche crittografiche avanzate per nascondere i dettagli delle transazioni e le identità dei partecipanti, garantendo un’elevata privacy.

Un altro importante punto di differenziazione esiste nel regno delle monete incentrate sulla privacy. Le monete private che sono private per impostazione predefinita non richiedono alcuno sforzo aggiuntivo da parte dell’utente per rimanere private (Zano, Monero e Zcash si adattano a questa descrizione). Altre monete, come Bitcoin Cash (che utilizza qualcosa chiamato CashFusion) e Litecoin (che utilizza una tecnologia chiamata MimbleWimble), possono facoltativamente offrire privacy. Tuttavia, richiede passaggi aggiuntivi da parte dell’utente.

I vantaggi dei sistemi aperti incentrati sulla privacy sono chiari. Offrono un solido anonimato degli utenti e protezione della riservatezza, rendendoli un’opzione interessante per coloro che cercano di mantenere la propria libertà finanziaria. Tuttavia, ci sono anche potenziali svantaggi da considerare. La crittografia complessa può rendere questi sistemi più vulnerabili ai rischi per la sicurezza e le dimensioni ridotte della rete possono avere un impatto sulla decentralizzazione.

Nonostante queste sfide, i sistemi aperti incentrati sulla privacy rappresentano un passo cruciale verso la creazione di un ecosistema finanziario più privato e resiliente. Possiamo costruire un sistema che valorizzi l’autonomia individuale e il commercio peer-to-peer dando priorità alla decentralizzazione, all’anonimato e alla libertà finanziaria. In definitiva, questo approccio può trasformare il nostro pensiero sul denaro e sulle transazioni finanziarie e creare un sistema economico più equo e giusto.

Non dobbiamo rimanere bloccati in sistemi distopici, centralizzati e chiusi come quelli offerti dalle CBDC e dalle stablecoin emesse dalle banche. Ci sono alternative là fuori. Tuttavia, i sistemi aperti come Bitcoin (BTC) si sono rivelati troppo trasparenti per il loro bene e sono diventati una forma di moneta di sorveglianza.

Sebbene le stablecoin private sembrino migliorare il nostro attuale sistema fiat digitale, coinvolgono così tanti intermediari e punti di fallimento da comprometterne il caso d’uso e sono altamente soggetti a regolamentazione.

Alla fine, il nostro miglior percorso per fermare la tirannia digitale attraverso le CBDC e le stable coin emesse dalle banche è attraverso privacy coin e token come Zano, Monero e le altre monete sopra menzionate. A questo punto, tutto ciò di cui abbiamo discusso è il denaro tokenizzato: non abbiamo nemmeno iniziato a esplorare il restante 95% del mercato degli asset da 1,5 quadrilioni di dollari che sarà tokenizzato.

Il denaro tokenizzato può consentire agli individui di effettuare transazioni decentralizzate e peer-to-peer, promuovendo la privacy e l’autonomia, o consentire il controllo e la sorveglianza centralizzati tramite CBDC e stablecoin emesse dalle banche.

Punti chiave

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

- I nostri beni e le nostre transazioni, ora digitalizzati e archiviati in fragili database gestiti da intermediari corrotti, sono vulnerabili a perdite, furti e manipolazioni, evidenziando i rischi e le inefficienze del nostro attuale sistema digitale.

- La tokenizzazione consente transazioni di asset sicure e peer-to-peer senza intermediari e rischia la sorveglianza e il controllo di terze parti.

- Il denaro tokenizzato può consentire agli individui di effettuare transazioni decentralizzate e peer-to-peer, promuovendo la privacy e l’autonomia, o consentire il controllo e la sorveglianza centralizzati tramite CBDC e stablecoin emesse dalle banche.

La Grande Presa

Il denaro rappresenta solo il 5% del totale delle attività globali. Alla fine anche la maggior parte del resto verrà tokenizzato. Tuttavia, piuttosto che andare direttamente a confrontare e contrapporre le opzioni tecniche per la tokenizzazione di altri asset, offro un breve intermezzo per condividere alcune spaventose notizie sugli sviluppi relativi alla tokenizzazione di azioni, obbligazioni e altri strumenti finanziari che potrebbero essere l’unico il catalizzatore più significativo per realizzare il programma di Klaus Schwab “Non possederete nulla”..

David Rogers Webb è un ex manager e autore di hedge fund di grande successo che ha esposto la rapina finanziaria più significativa del nostro tempo nel suo libro La Grande Presa. Per diversi mesi ho raggiunto il lavoro di Webb e collaborato con le persone per contribuire a spargere la voce su ciò che ha scoperto. Puoi Orologio il video e Leggere il libro gratuitamente.

Mentre il nostro attuale sistema finanziario inizia a mostrare segni di stress, vedo persone condividere spezzoni di film sulla crisi del 2008, come ad esempio La grande scommessa E Richiesta di margine. Immagina se potessi guardare/leggere il prossimo collasso e le sue conseguenze PRIMA che accada effettivamente e prendere provvedimenti per proteggerti. Ecco quanto credo sia importante questo materiale.

La meticolosa ricerca di Webb rivela come, all’indomani del crollo del 2008, questi signori finanziari abbiano cospirato per riscrivere silenziosamente le leggi di tutti i 50 stati, manipolando di fatto il sistema per garantire che, quando si verificherà il successivo grande collasso finanziario, il bottino sarà nelle loro mani. prendendo. Gli obiettivi di questo insidioso piano? Le tue azioni, obbligazioni, 401(k) e conti pensionistici: le basi stesse della sicurezza della classe media.

Ecco come andrà a finire: quando arriverà il prossimo collasso, le banche più grandi, ora posizionate come creditori garantiti, interverranno per rivendicare la proprietà di questi asset attraverso procedure fallimentari. È una trappola sapientemente progettata che lascerà milioni di americani con nient’altro che il vago ricordo di un gruzzolo che una volta pensavano fosse loro..

La denuncia di Webb chiarisce che non si tratta di un incidente ma di una mossa deliberata e calcolata per consolidare la ricchezza e il potere nelle mani di pochi. La “Grande Presa” non è solo un titolo intelligente; è un duro avvertimento del trasferimento di ricchezza più significativo della storia, che lascia la maggior parte degli americani con nient’altro che le magliette sulle spalle.

Cominciamo dalle basi. Quando “acquisti” azioni (pubblicamente tramite un 401K e utilizzando un broker), non ricevi i certificati azionari effettivi né hai diritti di proprietà diretti. Invece, il tuo broker li tiene in “nome della strada” e ci sono più livelli di intermediari tra te e le azioni effettive. La Depository Trust Company (DTC) e il suo intestatario, Cede & Co., possiedono la maggior parte delle azioni, mentre il tuo broker e altri istituti finanziari detengono semplici registrazioni elettroniche della tua “proprietà effettiva”. Questo sistema di “detenzione indiretta” è un costrutto labirintico progettato per rendere il trading più efficiente, il che significa anche che non possiedi direttamente le tue azioni.

Per rendere questo punto ancora più preciso, nel 2012, quando l’uragano Sandy colpì New York, uno dei caveau del DTCC che ospitava questi certificati azionari si allagò, immergendo 1,3 milioni di dollari. Quell’unico caveau conteneva certificati azionari cartacei per un valore di oltre 39 trilioni di dollari!

Il caveau del DTCC è stato allagato nel 2012, immergendo 1,3 milioni di certificati azionari. Nota: questa non è un’immagine reale ma è stata aggiunta per mostrare quanto siano centralizzate le nostre azioni e che non possediamo le azioni.

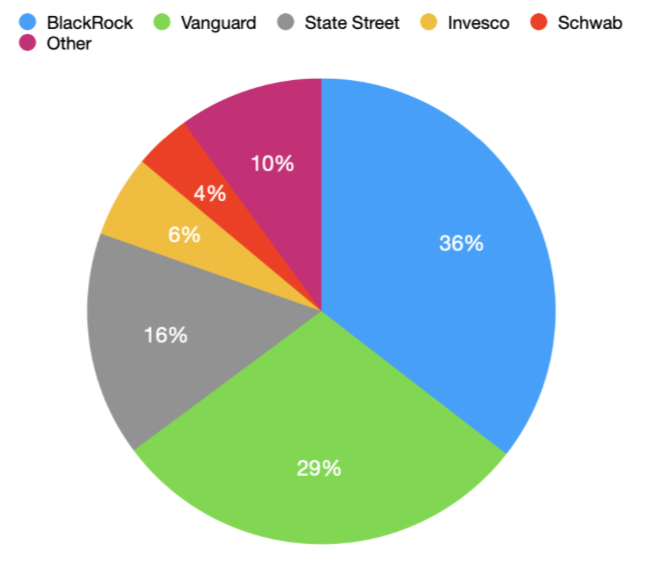

Ma non è tutto. I grandi investitori istituzionali come BlackRock, Vanguard e State Street, che gestiscono massicci fondi indicizzati ed ETF, hanno diritto di voto per le azioni che detengono, conferendo loro influenza sulle decisioni aziendali, anche se tecnicamente i singoli investitori possiedono le azioni sottostanti. E supponiamo che tu pensi che non sia abbastanza. In tal caso, molti intermediari si impegnano in pratiche come il prestito di titoli, dove possono prestare le “tue” azioni ai venditori allo scoperto per un profitto, spesso a tua insaputa o senza alcun vantaggio per te..

Quindi, quando vedi grafici come questo che mostrano Blackrock, Vanguard e State Street possedere tutto, l’ironia è che le nostre azioni vengono acquistate con il denaro che pensiamo di possedere e su cui abbiamo dato loro il diritto di voto. E, in un grande collasso finanziario, i creditori garantiti (come JP Morgan Chase, Bank of America, Wells Fargo e Citigroup) deterranno le nostre azioni attraverso il fallimento.!

Ora potresti pensare: “Qual è il problema? Ricevo ancora i miei dividendi e posso vendere le mie azioni quando possibile. Ma, amici miei, è proprio questo il punto. Non possiedi le azioni; possiedi il diritto al valore e ai benefici di tali azioni. E in una crisi finanziaria, ciò potrebbe complicare chi possiede cosa.

Questa, amici miei, è la Grande Presa: un potenziale trasferimento massiccio di ricchezza consentito legalmente da cambiamenti di cui la maggior parte delle persone non è a conoscenza. È un duro promemoria del fatto che le fondamenta stesse del nostro sistema finanziario sono progettate per proteggere gli interessi delle grandi istituzioni a scapito dei singoli investitori. Non possiedi i tuoi investimenti; hai semplicemente un diritto contrattuale nei confronti di un sistema truccato contro di te.

Ecco lo sviluppo ancora più preoccupante. Wall Street sta lavorando con le banche centrali e altri per sviluppare un sistema per tokenizzare queste azioni e obbligazioni sulla stessa piattaforma delle CBDC. Una volta fatto ciò, la Grande Presa potrebbe avvenire con un semplice clic del pulsante del mouse. Tutto sarà tokenizzato; la tokenizzazione predefinita avviene attraverso un sistema chiuso e dobbiamo iniziare a cercare alternative prima che sia troppo tardi.

Punti chiave

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

- I nostri beni e le nostre transazioni, ora digitalizzati e archiviati in fragili database gestiti da intermediari corrotti, sono vulnerabili a perdite, furti e manipolazioni, evidenziando i rischi e le inefficienze del nostro attuale sistema digitale.

- La tokenizzazione consente transazioni di asset sicure e peer-to-peer senza intermediari e rischia la sorveglianza e il controllo di terze parti.

- Il denaro tokenizzato può consentire agli individui di effettuare transazioni decentralizzate e peer-to-peer, promuovendo la privacy e l’autonomia, o consentire il controllo e la sorveglianza centralizzati tramite CBDC e stablecoin emesse dalle banche.

- La tokenizzazione delle attività finanziarie, guidata dai cambiamenti nelle leggi e nei sistemi economici, rischia di consentire un massiccio trasferimento di ricchezza verso grandi banche e istituzioni, lasciando ai singoli investitori mere pretese contrattuali piuttosto che la proprietà effettiva.

- Similmente al denaro tokenizzato, la tokenizzazione degli asset comporta un rischio significativo di centralizzazione e controllo, portando potenzialmente alla confisca dei beni da parte delle autorità attraverso piattaforme centralizzate come la Regulated Liability Network (RLN). Esistono alternative per promuovere il decentramento e l’autonomia. La RLN è un catalizzatore della Grande Presa.

Tokenizzazione di altri asset

Quindi, ecco qua. Legalmente, non possiedi azioni, obbligazioni e 401K. Proprio come nel caso della nostra privacy e proprietà dei dati, abbiamo ceduto la nostra proprietà nei nostri veicoli di investimento previdenziale, in questo caso, attraverso accordi click-wrap e cambiamenti strategici apportati dall’attuale settore dei servizi finanziari attraverso cambiamenti nelle leggi UCC in tutti i 50 stati.

Gli aspetti di tirannia e libertà della tokenizzazione del denaro, descritti nella sezione precedente, si applicano anche alla tokenizzazione di tutte le altre risorse..

Cominciamo prima con le cattive notizie. Proprio come la crescita delle CBDC ha sminuito lo sviluppo delle criptovalute decentralizzate, sembra che tutto lo slancio sia ora sul lato distopico del comando e controllo della tokenizzazione di altri asset. Generalmente, gli asset tokenizzati tramite il sistema CBDC utilizzeranno il tipo di sistema Transparent Gated.

Sistemi con gate trasparenti (sistemi autorizzati)

I sistemi trasparenti, come la Regulated Liability Network (RLN), tentano di bilanciare la decentralizzazione con la conformità normativa. Tuttavia, questo compromesso ha il prezzo di una ridotta libertà finanziaria. Le caratteristiche principali includono:

- Accesso limitato: La partecipazione alla rete può essere limitata a entità approvate o richiedere autorizzazioni specifiche, creando barriere all’ingresso.

- Alta centralizzazione: Questi sistemi sono spesso controllati da una singola azienda o organizzazione, aumentando il rischio di problemi di sicurezza e censura.

- Conformità normativa: I sistemi trasparenti spesso interagiscono con gli organismi di regolamentazione e implementano procedure antiriciclaggio (AML) e Know-Your-Customer (KYC), aumentando il rischio di sorveglianza governativa.

Che cos’è una rete di responsabilità regolamentata (RLN)?

La Regulated Liability Network (RLN) è una proposta di infrastruttura finanziaria globale che mira a digitalizzare e connettere varie forme di denaro e attività nei paesi. Ecco una spiegazione per un pubblico generale:

Cos’è l’RLN?

La RLN è concepita come una piattaforma digitale condivisa in cui le banche centrali, le banche commerciali e altre istituzioni finanziarie regolamentate possono emettere, trasferire e regolare versioni digitali delle attività finanziarie tradizionali. Questa piattaforma include valute digitali delle banche centrali (CBDC), depositi bancari tokenizzati, titoli di stato, azioni e potenzialmente anche versioni regolamentate di criptovalute e stablecoin (immagina di dover registrare Bitcoin, Ethereum e le altre tue criptovalute su un sistema centralizzato).

Come funziona:

1. Token digitali: le risorse finanziarie sono rappresentate come token digitali sulla rete. Questi sono token autorizzati, come da tabella sopra.

2. Supervisione multipla: le parti autorizzate, tra cui banche centrali, regolatori finanziari e forze dell’ordine, possono monitorare, tracciare e potenzialmente censurare questi token.

3. Registrazione dell’asset: un asset deve essere registrato e approvato per la negoziazione sulla RLN. Questa registrazione si applica ad azioni, obbligazioni, stablecoin e potenzialmente ad altre criptovalute.

4. Implicazioni KYC/AML: il sistema richiederebbe rigorose procedure Know Your Customer (KYC) e antiriciclaggio (AML). Ogni partecipante e ogni transazione sarebbero identificabili, eliminando l’anonimato.

5. Connettività globale: le CBDC e i sistemi finanziari di diversi paesi si collegherebbero alla RLN, creando un asset digitale globale e una piattaforma monetaria.

Attori chiave dietro la RLN:

- – MIT (ricerca e sviluppo)

- – Federal Reserve Bank di New York (coinvolgimento della banca centrale)

- – Banca dei regolamenti internazionali (BRI) (coordinamento internazionale)

- – Depository Trust & Clearing Corporation (DTCC) (competenza in infrastrutture del mercato finanziario)

- – Le grandi banche globali (come potenziali partecipanti e sviluppatori)

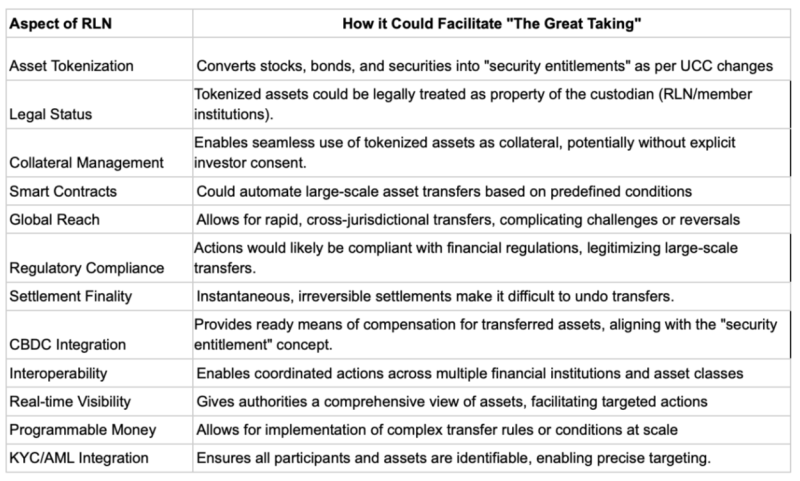

Relazione con “La Grande Presa”:

La RLN è il tassello mancante che potrebbe facilitare trasferimenti o sequestri di beni su larga scala grazie alla sua natura globale e al livello di controllo che offre alle autorità. Ecco una tabella che illustra come l’RLN potrebbe relazionarsi con gli aspetti di “La Grande Presa”.

So che questa tabella contiene molto gergo tecnico, quindi consentitemi di semplificare la spiegazione:

La Regulated Liability Network (RLN) è lo strumento definitivo per il furto su vasta scala dei nostri beni. Immagina un mondo in cui tutte le tue risorse finanziarie sono ben tokenizzate e archiviate su una piattaforma centralizzata, in attesa solo di essere “riassegnate” dalle autorità benevoli. E non preoccuparti; è tutto legittimo perché la RLN è progettata per rispettare tutte le normative finanziarie pertinenti.

È come una versione digitale del decreto sull’incendio del Reichstag, in cui il governo può prendere il controllo di tutti i beni in nome della “sicurezza nazionale”. Le vostre azioni, obbligazioni e titoli vengono convertiti in “diritti di sicurezza”, che possono essere facilmente confiscati dai poteri costituiti. E non pensare nemmeno di provare a nascondere i tuoi beni perché RLN ha visibilità in tempo reale su tutte le transazioni, garantendo che nessuno possa sfuggire all’occhio onniveggente delle autorità.

La RLN dispone anche di contratti intelligenti, che possono automatizzare i trasferimenti di asset su larga scala in base a condizioni predefinite. È come una versione digitale della collettivizzazione forzata dell’Unione Sovietica, in cui lo Stato può prendere il controllo di tutti i beni in nome del “bene comune”. Integrando la RLN e le valute digitali della banca centrale (CBDC), le autorità possono risarcirti per la confisca dei beni utilizzando il loro denaro divertente digitale.

Questa è l’essenza della RLN, spogliata del suo gergo tecnico e presentata in tutta la sua gloria orwelliana. La tabella può spiegare i dettagli in termini tecnici e aridi, ma il risultato finale è lo stesso: un sistema progettato per facilitare la confisca massiccia di beni con il pretesto di “regolamentazione” e “conformità”..”

E proprio così, non possiedi nulla, ma sono certo che non sarai felice.

Così come esistono categorie di alternative alle CBDC, esistono anche alternative alla tokenizzazione centralizzata e distopica degli asset. Li esamineremo ora.

Punti chiave

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

- I nostri beni e le nostre transazioni, ora digitalizzati e archiviati in fragili database gestiti da intermediari corrotti, sono vulnerabili a perdite, furti e manipolazioni, evidenziando i rischi e le inefficienze del nostro attuale sistema digitale.

- La tokenizzazione consente transazioni di asset sicure e peer-to-peer senza intermediari e rischia la sorveglianza e il controllo di terze parti.

- Il denaro tokenizzato può consentire agli individui di effettuare transazioni decentralizzate e peer-to-peer, promuovendo la privacy e l’autonomia, o consentire il controllo e la sorveglianza centralizzati tramite CBDC e stablecoin emesse dalle banche.

- La tokenizzazione delle attività finanziarie, guidata dai cambiamenti nelle leggi e nei sistemi economici, rischia di consentire un massiccio trasferimento di ricchezza verso grandi banche e istituzioni, lasciando ai singoli investitori mere pretese contrattuali piuttosto che la proprietà effettiva.

Alternative alla tokenizzazione centralizzata degli asset

Abbiamo discusso il lato tirannico della moneta tokenizzata, ma per quanto riguarda le alternative per tokenizzare altri asset? Esistono varie opzioni sotto forma di sistemi aperti, sistemi con cancelli trasparenti e sistemi aperti incentrati sulla privacy. Qui espanderò queste categorie, fornirò esempi specifici e valuterò i pro e i contro di ciascuna.

Sistemi aperti

I sistemi aperti, esemplificati da Ethereum e Ravencoin, sono pionieri nella tokenizzazione decentralizzata degli asset. Questi sistemi operano su una rete universale e senza autorizzazione, consentendo a chiunque di creare, trasferire e verificare i token degli asset sulla blockchain. Gli attributi critici dei sistemi aperti sono:

- Accesso universale: Chiunque può aderire alla rete, indipendentemente dalla posizione geografica o dallo stato finanziario.

- Elevato decentramento: Le transazioni e le creazioni di token vengono verificate da una vasta rete di nodi, rendendo difficile per ogni singola entità controllare il sistema.

- Basso controllo normativo: I sistemi aperti operano indipendentemente dalle istituzioni finanziarie tradizionali e dagli organismi di regolamentazione, riducendo al minimo il rischio di interferenze governative.

- Trasparenza: Tutte le transazioni sono visibili pubblicamente, garantendo la proprietà delle risorse e la trasparenza dei trasferimenti.

I sistemi aperti offrono decentralizzazione, sicurezza e resistenza alla censura senza precedenti, rendendoli un’opzione interessante per coloro che cercano di tokenizzare liberamente le risorse.

Tuttavia, analogamente ai problemi menzionati sopra riguardanti Bitcoin che deve essere una valida alternativa alle CBDC, la trasparenza delle transazioni può ancora essere utilizzata per tracciare e analizzare l’attività dell’utente, compromettendo potenzialmente la privacy.

Sistemi aperti incentrati sulla privacy: i guardiani dell’anonimato

I sistemi aperti incentrati sulla privacy, come Zano, sono progettati per proteggere l’anonimato e la riservatezza degli utenti. Questi sistemi utilizzano tecniche crittografiche avanzate per nascondere i dettagli delle transazioni e le identità dei partecipanti, garantendo un elevato livello di privacy.

- Accesso universale: Chiunque può aderire alla rete, indipendentemente dalla posizione o dallo stato finanziario.

- Decentramento: Sebbene siano ancora decentralizzati, questi sistemi spesso si affidano a reti più piccole e a una crittografia più complessa, che può incidere sulla sicurezza.

- Basso controllo normativo: I sistemi aperti incentrati sulla privacy operano indipendentemente dalle istituzioni finanziarie tradizionali e dagli organismi di regolamentazione, riducendo al minimo il rischio di interferenze governative.

- Elevata privacy: Le transazioni sono progettate per essere altamente private, rendendo difficile collegare i partecipanti alle loro identità nel mondo reale.

I sistemi aperti incentrati sulla privacy offrono una solida protezione per l’anonimato e la riservatezza degli utenti, rendendoli un’opzione interessante per coloro che cercano di tokenizzare le risorse in privato.

La crittografia complessa può rendere questi sistemi più vulnerabili ai rischi per la sicurezza e le dimensioni ridotte della rete possono avere un impatto sulla decentralizzazione.

Finora, la migliore soluzione che ho trovato per The Great Taking è una criptovaluta chiamata Zano. Zano (come menzionato nella sezione sulla tokenizzazione del denaro) ti consente di tokenizzare gli asset, tenerli nel tuo portafoglio di autocustodia e scambiarli ovunque nel mondo senza terze parti. Puoi saperne di più su questa tecnologia su https://zano.org. Sono nuovo nell’esplorazione di questa tecnologia. Ho già utilizzato Zano per tokenizzare e scambiare un goldback fisico e sto testando varie altre applicazioni. Credo che questa tecnologia potrebbe essere la base per un sistema di baratto internazionale. Non sto dando raccomandazioni di investimento; Ti consiglio vivamente di fare le tue ricerche e provare a usarlo direttamente.

Punti chiave

- Abbiamo inconsapevolmente ceduto la maggior parte dei nostri diritti attraverso innumerevoli accordi digitali che firmiamo senza leggere, erodendo la proprietà personale e l’autonomia e rendendo le nostre risorse vulnerabili al controllo aziendale.

- I nostri beni e le nostre transazioni, ora digitalizzati e archiviati in fragili database gestiti da intermediari corrotti, sono vulnerabili a perdite, furti e manipolazioni, evidenziando i rischi e le inefficienze del nostro attuale sistema digitale.

- La tokenizzazione consente transazioni di asset sicure e peer-to-peer senza intermediari e rischia la sorveglianza e il controllo di terze parti.

- Il denaro tokenizzato può consentire agli individui di effettuare transazioni decentralizzate e peer-to-peer, promuovendo la privacy e l’autonomia, o consentire il controllo e la sorveglianza centralizzati tramite CBDC e stablecoin emesse dalle banche.

- La tokenizzazione delle attività finanziarie, guidata dai cambiamenti nelle leggi e nei sistemi economici, rischia di consentire un massiccio trasferimento di ricchezza verso grandi banche e istituzioni, lasciando ai singoli investitori mere pretese contrattuali piuttosto che la proprietà effettiva.

- Le alternative alla tokenizzazione centralizzata degli asset includono sistemi aperti come Ethereum e Ravencoin, che offrono accesso universale e un’elevata decentralizzazione ma comportano notevoli rischi di sorveglianza a causa della trasparenza delle transazioni. Al contrario, i sistemi incentrati sulla privacy come Zano danno priorità all’anonimato e alla riservatezza degli utenti, rendendoli una soluzione cruciale per evitare interferenze governative e garantire proprietà e trasferimenti sicuri e privati di beni. Le tecniche crittografiche avanzate di Zano proteggono dal tracciamento e dalla sorveglianza, fornendo una solida salvaguardia per la tokenizzazione delle risorse in modo privato e sicuro.

L’urgenza dell’azione: non conformità radicale

Ci troviamo al crocevia della libertà finanziaria. La minaccia delle valute digitali delle banche centrali (CBDC) e della Regulated Liability Network (RLN) incombe enorme, ponendo una minaccia esistenziale non solo alle classi di attività alternative ma anche al libero arbitrio stesso. Questi sistemi centralizzati per la tokenizzazione degli asset mirano a controllare non solo i nostri soldi ma le nostre stesse vite.

Ma non dobbiamo arrenderci a questo futuro distopico. Abbiamo alternative che possono fermare sul nascere tutta la tokenizzazione degli asset. Le criptovalute come Zano, Monero e Bitcoin Cash (con CashFusion) offrono un modo decentralizzato, privato e sicuro per effettuare transazioni e archiviare valore. L’oro e l’argento tokenizzati forniscono una rappresentazione digitale dei metalli preziosi fisici, combinando i vantaggi delle criptovalute con il valore testato nel tempo dell’oro e dell’argento.

L’oro e l’argento fisici al di fuori del sistema bancario forniscono una riserva di valore tangibile che non può essere rapidamente sequestrata o controllata digitalmente. Questi metalli preziosi sono stati utilizzati come denaro per migliaia di anni e offrono un’alternativa affidabile alle valute fiat.

È tempo che i campi valutari alternativi si uniscano. Gli appassionati di criptovalute, gli investitori in metalli preziosi e i sostenitori della libertà finanziaria devono lavorare insieme per creare un approccio multi-asset che renderà CBDC e RLN obsoleti. Dobbiamo utilizzare attivamente queste risorse alternative nella nostra vita quotidiana, creando economie parallele che operino al di fuori del controllo delle istituzioni centralizzate.

Usare alternative alla privacy non è solo denaro: riguarda il possesso dei nostri beni. Si tratta di controllare i nostri destini e preservare il commercio volontario, la base del libero arbitrio. Non possiamo fare affidamento su un singolo asset o sistema. Abbiamo bisogno di alternative diverse, che lavorino insieme in armonia, per creare un mondo in cui la libertà finanziaria sia una realtà.

Quindi, uniamo le forze. Usiamo Zano, Monero, Bitcoin Cash (con CashFusion), oro tokenizzato, argento tokenizzato e oro e argento fisici per creare un mondo in cui le nostre scelte economiche sono le nostre. Costruiamo un futuro in cui la tokenizzazione degli asset decentralizzata, privata e sicura sia la norma.

Il movimento per uscire dal sistema: dare più potere agli individui

Ho smesso di utilizzare un conto bancario personale nel 2019 e da allora utilizzo criptovalute, oro e argento in autocustodia per la mia vita quotidiana.

Dal 2018, tokenizzo e commercio anche vari asset in tutto il mondo, tra cui argento, arte, vino, abbigliamento e altro ancora.

Ho scritto Il conto alla rovescia finale essere un libro che qualcuno senza conoscenze tecniche possa leggere e andarsene comprendendo la minaccia CBDC, l’inevitabile fallimento della valuta fiat (il dollaro) ed essere in grado di seguire semplici istruzioni per scaricare un portafoglio crittografico, ottenere criptovalute, oro , e argento, e iniziare a utilizzare queste risorse e liberarsi dal sistema.

Negli ultimi sei mesi, la minaccia della Grande Presa ha raggiunto la cima del mio radar. Sto aggiungendo al mio repertorio di soluzioni alla tirannia digitale la capacità di tokenizzare e scambiare qualsiasi asset di qualsiasi dimensione in qualsiasi parte del mondo senza terze parti.

Anche se molti hanno trovato il libro illuminante, non così tanti hanno fatto il primo passo per utilizzare queste risorse alternative. Il mio obiettivo in tutto ciò che faccio non è quello di essere un venditore ambulante di sventure, ma piuttosto di dare potere alle persone con soluzioni. Ho iniziato a condurre seminari di quattro ore negli Stati Uniti per insegnare alle persone il materiale, configurarle con un portafoglio crittografico, asset tokenizzati, oro e argento e mostrare esattamente come utilizzarlo.

A tal fine, sta emergendo un movimento di base per aiutare le persone a “uscire dal sistema”. Sto conducendo una serie di workshop in 17 città degli Stati Uniti (e altri in arrivo) per educare le persone su misure pratiche per proteggere i propri beni e la propria privacy. Questi workshop trattano vari argomenti, tra cui la verità sulla tecnocrazia globale emergente e le sue minacce alla libertà finanziaria man mano che CBDC, reddito di base universale, identità digitali e punteggi di credito sociale diventano realtà.

Fornisco ai partecipanti la conoscenza delle basi della criptovaluta e della blockchain, la navigazione nelle tempeste normative, l’autocustodia e la protezione delle risorse digitali, la padronanza dei metalli preziosi come l’oro e l’argento e la tokenizzazione delle risorse private per mantenere il controllo sulla propria ricchezza. Ho anche approfondito la questione della “Grande Presa” per assicurarmi di non essere colto di sorpresa. Scopri le modifiche al Codice commerciale uniforme e la rete di responsabilità regolamentata e come proteggere le tue partecipazioni finanziarie. Prendi il controllo del tuo futuro finanziario e prendi decisioni informate con una guida di riferimento completa, unendoti al movimento verso la libertà e la sovranità finanziaria.

Come dettagliato nel recente articolo di Zero Hedge di Alan Lash, “Il triste futuro del denaro,” questi workshop forniscono informazioni e strategie cruciali per l’autodifesa finanziaria. Lash scrive: “La prossima crisi sarà usata come scusa per implementare un nuovo sistema finanziario che dia un potere senza precedenti alle autorità centrali. Coloro che non sono preparati si ritroveranno alla mercé di questo sistema.”

L’iniziativa Daylight Freedom, accessibile all’indirizzo https://daylightfreedom.org, offre risorse e opportunità per coloro che sono interessati a partecipare, sponsorizzare o ospitare questi seminari vitali a livello nazionale. Questo sforzo di base mira a creare una rete di individui informati e preparati che possano resistere all’invasione della tirannia finanziaria.

Fonte: Brownstone Institute

.